運営:税理士法人リアドリ

〒272-0021 千葉県市川市八幡2-5-20 イーストビル芝田6階

融資・補助金・節税をセットでサポート

土日・祝日対応OK!

受付時間 | 9:00~17:00 |

|---|

定休日 | 土曜・日曜・祝日 (事前にご連絡があれば対応可) |

|---|

M&Aの進め方

昨今、事業の担い手不足などで注目を集めているM&A。当記事では、そのM&Aに関する基本的な進め方・流れについて紹介します。

企業の売却もしくは買収をご検討されている方は是非ご覧ください。

M&Aの全体的な流れ

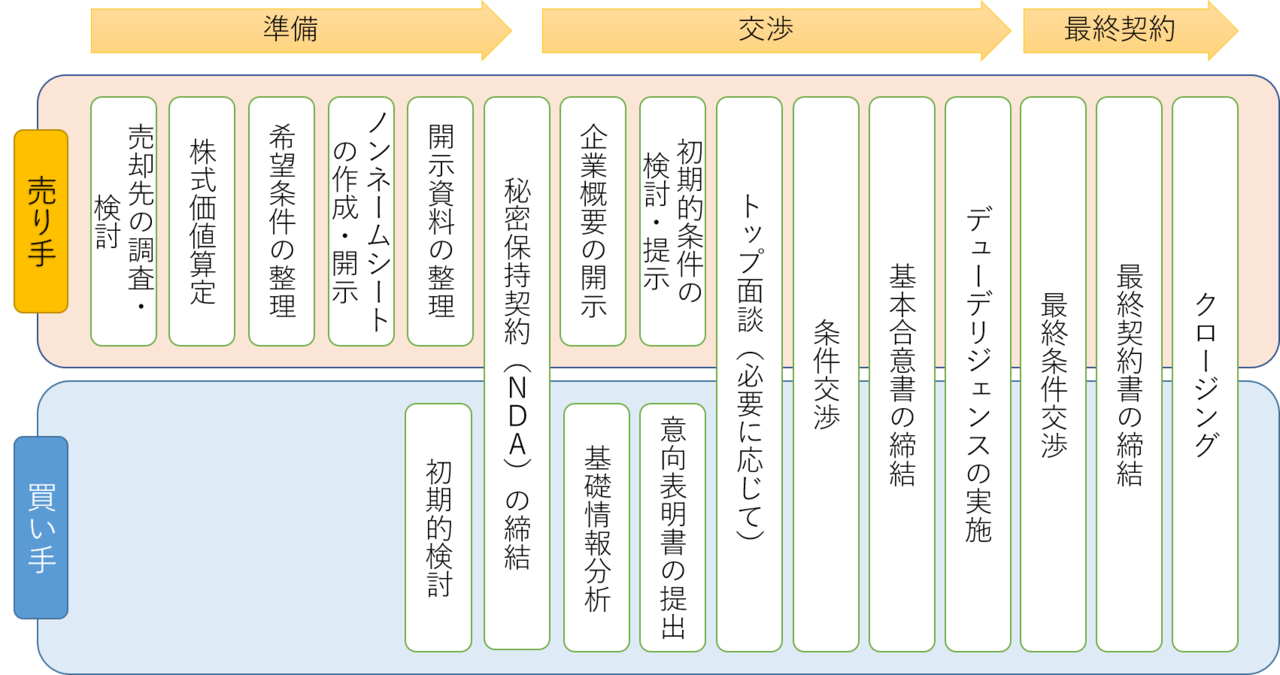

M&Aは大きく分けて「準備」「交渉」「最終契約」の3つのフェーズがあり、それらを細かく分解すると以下のように図示することができます。

上記それぞれのフェーズおよび項目において、買い手・売り手で行う内容やそのポイント等を以下に紹介します。

準備フェーズ

売却先の調査・検討

仲介業者等から提供された売却先候補企業の一覧から、自社の希望に即した売却先を検討していきます。なお、この企業一覧のことを「ロングリスト」、そのロングリストの中から一定の条件で絞り込んだ候補企業の一覧を「ショートリスト」と呼んだりします。

株式価値算定

自社の想定売却額を企業価値評価手法(バリュエーション)により算定します。

実際の売却額は売り手・買い手双方の当事者間での合意により決まりますが、この金額は適正価格を基にした交渉により決定します。この適正価格の基礎となるのが、企業価値評価により算定されます。

なお、評価手法(バリュエーション)については、前回の記事(バリュエーション(企業価値評価))にて紹介しているので、是非そちらもご覧ください。

希望条件の整理

希望売却額だけでなく、譲渡のタイミングや譲渡後の(ご自身を含む)役員または従業員の待遇、商品・ブランドの取り扱い、経営者への退職金や個人保証の解消などといった具体的な目標・条件を整理しておくことで、より満足度の高いM&Aにつながります。

ノンネームシートの作成・開示

交渉相手が定まっていない(交渉相手を探している)段階では、対象企業が特定できない形で案件の概要書を作成し、仲介業者などを介し買い手候補に提示します。この概要書はノンネームシートと呼ばれ、業種や本社所在地、事業規模、業績推移、売却理由、売却希望価格、希望するM&Aスキームなどが記載されます。

初期的検討

ノンネームシートを受領した買い手候補企業は、それを基に買収するに値するか否かを検討します。

買収の検討を進めると決断した買い手企業は、仲介会社と秘密保持契約を締結し、売り手企業との交渉フェーズに進むこととなります。

開示資料の整理

交渉フェーズにて買い手企業に提出する資料を整理します。

資料としては、3カ年の決算書を用意したり企業概要書を作成するなどをします。

なお、この企業概要書はIM(アイエム、インフォメーションメモランダム)と呼ばれたりします。

秘密保持契約の締結

買い手候補企業と交渉を行う前には、売り手と買い手企業同士で秘密保持契約を締結します。

この秘密保持契約は、NDA(エヌディーエー)と呼ばれたりしますが、これは「Non-Disclosure Agreement(ノンディスクロージャーアグリーメント)」の略となります。

交渉フェーズ

企業概要の開示

買い手企業に企業概要書(IM)などを提示します。

基礎情報分析

IMなどの開示された資料に基づき、買い手企業はその企業の企業価値算定(バリュエーション)とM&Aスキームの検討を行います。

初期的条件の検討・提示

売却金額やそれ以外にも、経営者、役員、従業員などの処遇や最終契約までの手順などを買い手企業へ提示します。

意向表明書の提出

意向表明書は、その名の通り買い手企業が売り手に対して買収の意向を表明する書類です。この書類の作成は必須ではありませんが、M&Aを円滑に進めるために重要であるため作成されるケースが多いです。

なお、この意向表明書は「LOI(エルオーアイ)」と呼ばれたりしますが、これは「Letter of Intent(レターオブインテント)」の略になります。

トップ面談(必要に応じて)

必要に応じて、双方の企業のトップが面談を行うこともあります。相性確認のため、それぞれの自己紹介や質疑応答を行ったり、場合によっては双方の会社や工場などの現場見学が行われることもあります。

条件交渉

M&Aに関する細かい条件交渉を行います。売却金額や売却予定日などの条件について、仲介業者を介して実施されます。

基本合意書の締結

条件が概ね合意できたら基本合意書の締結を行います。この基本合意書は、現時点での合意内容確認書であって、契約書には該当しません。つまり(一部を除いて)法的拘束力を持ちませんが、これにより心理的拘束が生まれます。

デューデリジェンス(DD)の実施

双方の企業における情報の非対称性(食い違いや理解の齟齬、開示できていない情報が存在など)の解消を目的として行われます。

一般的にデューデリジェンスは、買い手企業が把握したい事項を売り手企業に伝え、それに沿って行われます。

最終契約フェーズ

最終条件交渉

これまでの交渉と基本合意契約書、デューデリジェンス(DD)の結果をふまえ、最終契約に向けた交渉を行います。

買い手企業はDDで検出されたリスクに基づいて買収価格やM&Aスキームを見直し、売り手企業に対し補償の設定などを要求していきます。

売り手企業としては、承認すべき事実や譲歩すべき事項の範囲を限定しつつ、譲渡対価や役員・従業員の処遇、事業の継続性などについて要求していきます。

最終契約書の締結

M&Aに関する細かい条件交渉を行います。売却金額や売却予定日などの条件について、仲介業者を介して実施されます。

●売却(買収)価格

●退職金

●役員・従業員の処遇

●金額の支払い方法

●その他の事項

クロージング

株式または事業の譲渡の手続きおよびこれに伴う譲渡代金の決済手続きを行います。

お気軽にお問合せください

お電話でのお問合せ・相談予約

<受付時間>

9:00~17:00

※土曜・日曜・祝日は除く(事前にご連絡があれば対応可)

フォームは24時間受付中です。お気軽にご連絡ください。

新着情報・お知らせ

税理士法人リアドリ

住所

〒272-0021

千葉県市川市八幡2-5-20

イーストビル芝田6階

アクセス

本八幡駅 徒歩2分

京成八幡駅 徒歩2分

受付時間

9:00~18:00

定休日

土曜・日曜・祝日

(事前にご連絡があれば対応可)